厦门特房集团:本期债券实际发行规模10.63亿元,最终票面利率为4%

2021-09-28 10:22:25 来源:中国网地产

厦门经济特区房地产开发集团有限公司2021年公开发行公司债券(第三期)发行工作已于2021年7月9日结束,经发行人与主承销商共同协商,本期债券实际发行规模10.63亿元,最终票面利率为4%。

据悉,本期债券简称为21特房04,债券代码为188370,发行期限为5年,附第3年末发行人赎回选择权、调整。

另悉,本期债券牵头主承销商、簿记管理人、债券受托管理人为中信证券股份有限公司, 联席主承销商为平安证券股份有限公司。

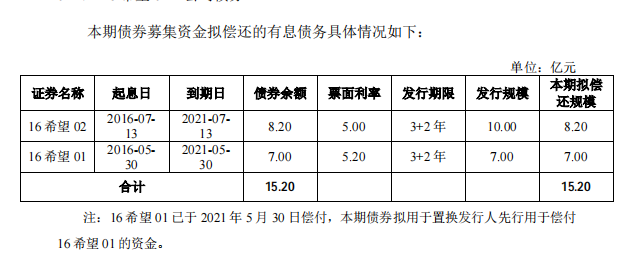

本期债券募集资金扣除发行费用后拟全部用于偿还“16厦特01”部分额度85%的本金及利息。

品牌前线版权与免责声明:

1、品牌前线所有内容的版权均属于作者或页面内声明的版权人。未经品牌前线的书面许可,

任何其他个人或组织均不得以任何形式将河南企业网的各项资源转载、复制、编辑或发布使用于其他任何场合;不得把其中任何形式的资讯散发给其他方,

不可把这些信息在其他的服务器或文档中作镜像复制或保存;不得修改或再使用品牌前线的任何资源。若有意转载本站信息资料,

必需取得品牌前线书面授权。否则将追究其法律责任。

2、已经本网授权使用作品的,应在授权范围内使用,并注明“来源:品牌前线”。违反上述声明者,本网将追究其相关法律责任。

3、凡本网注明“来源:XXX(非品牌前线)”的作品,均转载自其它媒体,转载目的在于传递更多信息,

并不代表本网赞同其观点和对其真实性负责。本网转载其他媒体之稿件,意在为公众提供免费服务。如稿件版权单位或个人不想在本网发布,

可与本网联系,本网视情况可立即将其撤除。